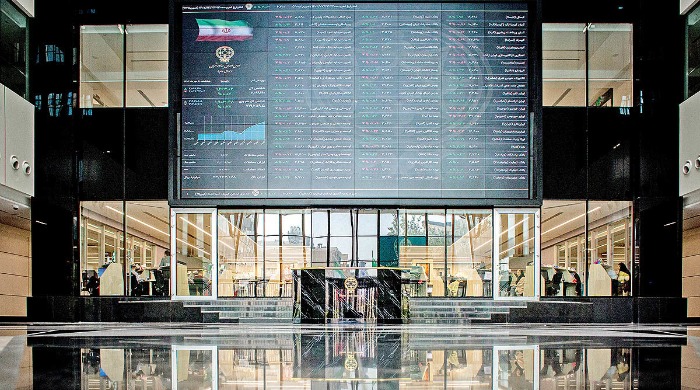

سرخ پوشی نماگرهای تالار شیشه ای تداوم داشت

گزینه برتر سرمایه گذاری

دنیای اقتصاد : معاملات روز گذشته بورس تهران توام با تداوم سرخ پوشی نماگرهای تالار شیشه ای بود. در روزی که گذشت، شاخص کل بورس تهران به عنوان نماگر اصلی بازار سهام، 0.56درصد از ارتفاع خود را از دست داد و نهایتا در سطح 2 میلیون و 78 هزار واحدی کار خود را به اتمام رساند. نماگر هم وزن نیز که نشانی از اثرگذاری یکسان کلیه نمادهای معاملاتی است و چهره بازار را به نحو مطلوب تری نمایش می دهد، با افت 0.68درصدی همراه شد. در فرابورس نیز شاخص کل این بازار 0.85درصد کاهش را تجربه کرد.

ارزش معاملات خرد بازار سهام که شامل سهام و حق تقدم می شود، در روز گذشته رقم 4 هزار و 369 میلیارد تومان را ثبت کرد. شایان ذکر است که در روزهای اخیر در این آیتم مقادیر بسیار نازلی به ثبت رسیده که گویای رکود حاکم بر جریان معاملات تالار شیشه ای است. همچنین در روز گذشته 138 میلیاردتومان نیز از گردونه معاملات سهام خارج شد. بورس تهران در ماه های اخیر روند پرفراز و نشیبی را پشت سر گذاشته است.

از ابتدای اسفند سال گذشته، روند قیمت ها در بازار سهام با جدیت تمام در مسیر صعودی قرارگرفت و کلیت بورس تهران با افزایش تقاضا در اکثر نمادهای معاملاتی همراه شد. روزهای خوب بورس تهران در سال جدید نیز ادامه داشت. این روند خوب در بازار سهام تا میانه های اردیبهشت نیز ادامه داشت، اما پس از آن بازار در کلیت خود با رکود معاملاتی همراه شد و پارامترهای تابلوخوانی بازار نیز در حکم گواهی برای تایید این مدعا بودند. از نیمه دوم اردیبهشت به بعد خروج پول از گردونه معاملات سهام، روند غالب در اکثر روزهای معاملاتی بود و ارزش معاملات خرد بازار سهام نیز هر روز نسبت به روزهای قبل رقم پایین تری را تجربه می کرد. هر دو عامل یادشده بیانگر این موضوع است که بعد از تجربه یک دوره رشد قیمت ها که تقریبا 75روز به طول انجامید، بازار سهام در ماه های اخیر، آن روی سکه سهامداری را به سهامداران نشان داده و اهالی خود را به این نتیجه رسانده که بازار سهام، بازاری است که افت و خیز و نوسان در مقیاس بالا یکی از مشخصه های اصلی آن است و دستیابی به کامیابی و موفقیت روزافزون در این بازار، به قرعه شانس بستگی ندارد و باید به صورت اصولی وضعیت این بازار را موردبررسی قرارداد و کلیه فوت و فن های این بازار را یاد گرفت.

در مقطع کنونی که چنین شرایطی پیش آمده، شاید این سوال به ذهن برخی خطور کند که؛ بهترین استراتژی در بازاری که سه سال است از خود چنین رفتاری را بروز داده، چیست؟ در تعاریف مرسوم مالی، بین سرمایه گذاران و سفته بازان تفاوت هایی قائل می شوند. سرمایه گذاران معمولا نگاه بلندمدتی به بازار سهام دارند و نوسان های مقطعی و کوتاه مدت قیمت سهام آنها را آزرده خاطر نمی سازد، بنابراین با تجربه افت و خیزهای گوناگون در بازار سهام به راحتی کنار می آیند، اما سفته بازان عموما به مقوله بازارهای مالی به دید کوتاه مدت می نگرند و به دنبال استفاده از فرصت هایی در بازارها هستند که در آنها قیمت های روی تابلو و بازار دارایی های مختلف از ارزش ذاتی آنها فاصله گرفته است و سفته بازان به منظور کسب منفعت از محل این شکاف اقدام به خرید دارایی های مختلف می کنند. طبیعتا با افزایش بهای دارایی خریداری شده شکافی که میان قیمت دارایی و ارزش ذاتی آن وجود داشت، جبران می شود و سفته بازان نیز که نگاه بلندمدتی ندارند اقدام به فروش دارایی تحت مالکیت خود می کنند تا سود خود را محقق کنند.

سفته بازان بعد از فروش دارایی ها و شناسایی سود به سراغ دارایی های دیگری می روند تا از شکاف میان قیمت و ارزش ذاتی در سایر دارایی ها بهره مند شوند. در مقطع فعلی که بورس تهران چندین ماه طاقت فرسا را تجربه کرده است، این سوال برای برخی سرمایه گذاران مطرح شده که آیا بورس تهران را باید به منزله یک بازار بلندمدت تلقی کرد یا اینکه این بازار را باید کوتاه مدتی نگاه کرد و در مقاطعی از زمان سرمایه ها را به سمت این بازار روانه کرد؟ در پاسخ به این سوال می توان گفت که با بررسی آمار سابقه معاملات در بازار سهام و سایر بازارها، سبقت سهام در کسب بازدهی از دیگر بازارها برای مخاطب عیان می شود، اما تفاوتی که معاملات سهام دارد در نوسان های آن است. سهام در بلندمدت هم از تورم عمومی جامعه و هم دیگر بازارها عملکرد بهتری را ثبت می کند، اما افت و خیزهای بازاری مثل بورس تهران قابل مقایسه با نوسان قیمت ها در بازار طلا، سکه، مسکن و خودرو نیست، بنابراین سرمایه گذاری که راهی این بازار می شود باید خاصیت ریسک پذیری داشته باشد و یک سرمایه گذار با چاشنی صبر و پذیرش ریسک موجود در بازار سهام می تواند با حضور مستمر در بازار سهام هم تورم را پوشش دهد و هم به نسبت سایر بازارها بازدهی بیشتری راکسب کند، اما سفته بازی و نوسان گیری نیازمند روحیه ریسک پذیر و دانش و آمار و اطلاعات به روز برای تحلیل موقعیت و شرایط کلی کنونی بازار، سناریوهای محتمل برای کلیت بازار و صنایع و یک سهم خاص است تا سرمایه گذار بتواند به نحو مطلوبی اوضاع کنونی و آنچه که اتفاق خواهد افتاد را پیش بینی کند تا بتواند به بهترین نحو از سرمایه خود بازدهی کسب کند، بنابراین در تمایز بین این دو مفهوم و مناسب بودن هریک از این روش ها برای مقطع فعلی می توان این نکته را یادآور شد که هر سرمایه گذاری باید با توجه به ذائقه ریسک خود (ریسک پذیری یا ریسک گریزی) اقدام به چینش پورتفوی یا سبد سرمایه گذاری کند. مطمئنا هریک از این روش ها اگر به گونه ای اصولی و اساسی اجرا شوند، برای سرمایه گذار مطلوبیت ایجاد خواهند کرد.

)